Die Zinsstrukturkurve gilt als wichtiger Frühindikator für die konjunkturelle Entwicklung. Ihr Verlauf weist inzwischen auf eine gestiegene Rezessionsgefahr hin. Noch ist allerdings auch ein positiverer Verlauf denkbar.

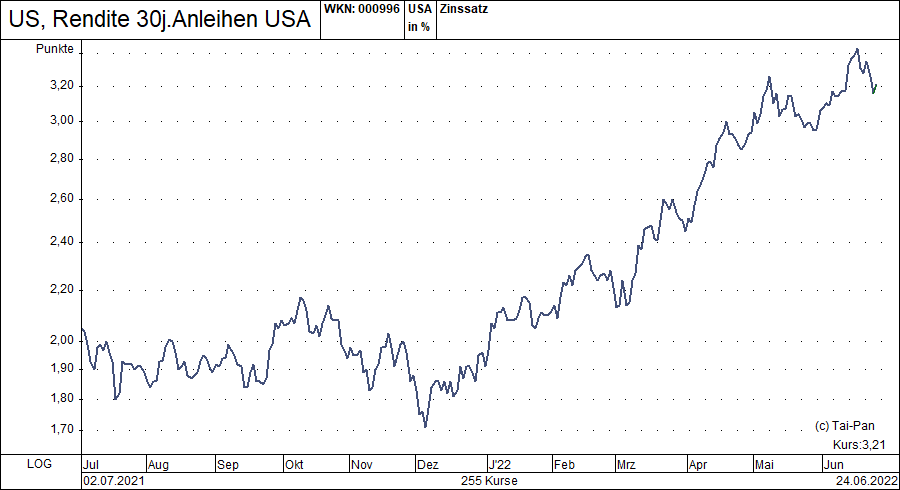

Die Marktzinsen von Staatsanleihen haben in den USA im Juni einen neuen Schub bekommen, aber wieder sind die Renditen am kurzen Ende deutlich stärker gestiegen als bei den langen Laufzeiten. Damit ist die Zinsstrukturkurve nun ganz flach, was als zunehmende Wahrscheinlichkeit für eine nahende Rezession gewertet werden kann. Ein Soft Landing ist zwar weiterhin möglich, aber dafür muss einiges zusammenkommen.

Auf welche Aktien setzt das Value-Stars-Team?

Jetzt zum kostenlosen Newsletter anmelden und vollständigen Einblick in die Portfoliostruktur des Value-Stars-Deutschland-Index erhalten.

Märkte schon weiter als die FED

Die FED macht ernst, im Juni wurde der Leitzins gleich um 75 Basispunkte auf 1,5 bis 1,75 % erhöht. Weitere – und vermutlich erneut große – Schritte werden folgen. Der Markt ist schon ein ganzes Stück weiter, die Rendite von zweijährigen Staatsanleihen hat es im laufenden Jahr nach oben katapultiert, von 0,7 % Anfang Januar auf aktuell rd. 3,2 %. Die Zinsen für 10-jährige Papiere (von 1,5 auf 3,3 %) und 30-jährige (von 1,9 auf 3,4 %) sind auch gestiegen, aber bei weitem nicht so stark. Dadurch ist die Zinsstrukturkurve, die im letzten Dezember noch einen deutlich steigenden Verlauf hatte, jetzt fast ganz flach.

Inverser Verlauf in Kürze?

Damit fehlt nur noch ein kleiner Schritt zu einem inversen Verlauf, bei dem die langfristigen Zinsen niedriger sind als die kurzfristigen. Ein solches Szenario wird als ein wichtiger Frühindikator für eine drohende Rezession gesehen (die dann perspektivisch wieder zu fallenden Zinsen am kurzen Ende führt). Zwar könnte die Zinsstrukturkurve auch als Signal gewertet werden, dass der FED eine Eindämmung der Inflationsdynamik gelingen wird, aber angesichts eines rückläufigen US-BIPs im ersten Quartal und einer prognostizierten Stagnation in Q2 (Quelle: GDP Now der Atlanta FED) gewichten wir das Rezessionsrisiko höher.

Besser als der DAX

Seit Auflage hat der Value-Stars-Deutschland-Index den DAX deutlich geschlagen.